Bond AC Milan – Un doppio bond da complessivi 128 milioni per rimborsare il prestito soci da 73 milioni concesso da Rossoneri Sport Investment Lux e per reperire parte delle risorse finanziarie necessarie per la prossima campagna acquisti.

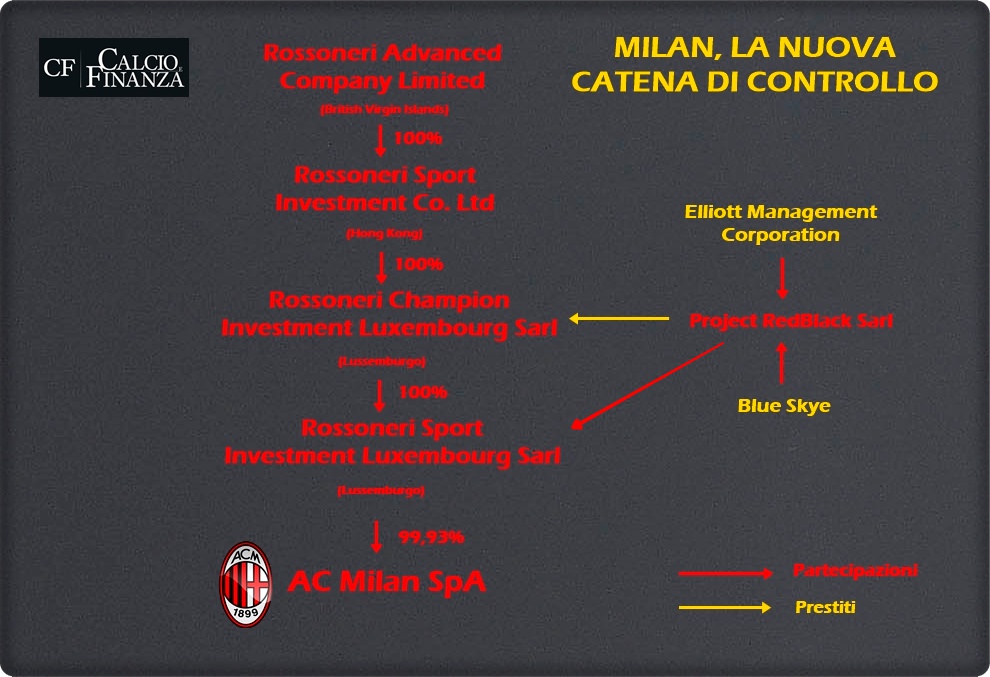

E’ questa la strada scelta dai nuovi vertici del Milan targato Yonghong Li per rifinanziare parte dell’indebitamento e consentire così a Rossoneri Sport Investment Lux di alleggerire parte dell’esposizione nei confronti del fondo Elliott, i cui prestiti sono stati decisivi per finalizzare l’acquisizione del 99,93% del club dalla Fininvest della famiglia Berlusconi, e per avere 55 milioni pronta la cassa da impegnare nel prossimo calciomercato.

Le finalità delle due emissioni obbligazionarie emergono chiaramente dalla relazione consegnata agli azionisti nel corso dell’assemblea che ha dato il via libera all’operazione, di cui Calcio e Finanza ha ottenuto copia.

Con l’emissione di Titoli Serie 1, si legge nel documento, il Milan intende reperire le risorse finanziarie necessarie ad estinguere totalmente il finanziamento ricevuto dalla capogruppo lussemburghese;

Con l’emissione di Titoli Serie 2 il club guidato da Marco Fassone punta a raccogliere risorse liquide da utilizzarsi, tra le altre cose “per il finanziamento della campagna acquisti dei giocatori” e per assicurare le risorse necessarie al funzionamento delle società controllate come Milan Entertainment.

I titoli obbligazionari delle due emissioni saranno inizialmente sottoscritti dalla società di diritto lussemburghese Project RedBlack (che come ben sanno i lettori di Calcio e Finanza è il veicolo attraverso cui Elliott ha finanziato la holding di Yonghong Li nel Gran Ducato).

Apparentemente dunque parte l’esposizione di Elliott passa da Rossoneri Sport Investment direttamente sul Milan.

Ma non è detto che vi rimanga a lungo.

Le due emissioni obbligazionarie saranno entrambe quotate presso il Terzo Mercato organizzato e gestito dalla Borsa di Vienna.

Project RedBlakc (dunque Elliott), una volta effettuata la sottoscrizione iniziale delle due tranche, potrà pertanto cedere tutte o una parte delle obbligazioni ad altri investitori, riducendo così l’esposizione verso il Milan.

Bond AC Milan, le caratteristiche dei Titoli Serie 1

Emittente: AC Milan SpA

Data di emissione: entro fine maggio 2017 (allo stato ipotizzata per il 26 maggio)

Importo complessivo: € 73.000.000

Valore unitario: € 100.000

Taglio minimo: € 100.000

Prezzo di emissione: alla pari

Scadenza: entro il ottobre 2018 (incluso)

Tasso di interesse: 7,7% annuo da corrispondersi semestralmente ad ogni Data di Pagamento Interessi (30 giugno e 31 dicembre di ogni anno, restando inteso che la prima Data di Pagamento Interessi sarà il 30 giugno 2017 e l’ultima data coinciderà con la data di rimborso).

Il Milan avrà la facoltà, a ciascuna Data di Pagamento Interessi, di capitalizzare gli interessi fino ad un importo del 100%.

Sugli importi capitalizzati maturano a loro volta interessi su base semestrale calcolati in base al Tasso di Interesse dell’emissione (7,7% annuo).

In caso di ritardo da parte del Milan nell’effettuazione di qualsivoglia pagamento per capitale, interessi, commissioni in relazione ai Titoli, saranno dovuti interessi di mora al Tasso di Interesse applicabile (7,7% annuo) maggiorato del 3% annuo.

Rimborso: pari al 100% del valore nominale insieme con ogni ammontare maturato e non pagato, a tale data, a titolo di interesse.

Garanzie: Sono pressoché le medesime che erano state date a Project RedBlack nell’ambito del finanziamento a Rossoneri Sport Investment, compresi dunque il marchio, i conti correnti e i ricavi commerciali attesi.

Financial covenants: In linea con gli standard di mercato il regolamento dell’emissione obbligazionaria prevede il rispetto di alcuni parametri finanziari. Nel caso tali parametri non venissero rispettati il Milan procederà, per quanto in suo potere, alla propria ricapitalizzazione, nonché a non utilizzare gli ammontari di volta in volta depositati sui propri conti correnti soggetti a garanzia a favore degli obbligazionisti.

Event of default: Sempre in linea con le prassi di mercato il regolamento del bond prevede una serie di eventi che, se dovessero verificarsi, comporterebbero la possibilità per gli obbligazionisti di chiedere il rimborso anticipato del prestito.

Uno di questi eventi è rappresentato dall’eventuale “rifiuto da parte della Lega Nazionale Professionisti dell’approvazione/autorizzazione da parte del nuovo socio di maggioranza” della partecipazione del 99,93% del Milan ai sensi del regolamento FIGC sulla trasparenza degli assetti proprietari.

Bond AC Milan, le caratteristiche dei Titoli Serie 2

Le caratteristiche dei titoli di Serie 2, si legge nel documento consegnato ai soci in assemblea, sono le medesime, mutatis mutandis, dei Titoli di Serie 1, fatto salvo le seguenti differenze:

Importo complessivo: € 55.000.000

Prezzo emissione: con uno sconto pari ad un ammontare massimo di € 2.717.391

Scadenza: entro il mese di ottobre 2018 (incluso)

Commissioni di Organizzazione: pari a € 1.630.435 da corrispondersi al Sottoscrittore Iniziale (Project RedBlack) alla Data di Emissione